En este post, vas a aprender con detalle las características así como las diferencias entre la Nuda Propiedad y el Usufructo todo lo que debes conocer especialmente en situaciones como herencias o planificación patrimonial.

Índice

¿Qué relevancia tiene en el mercado inmobiliario?

- Transacciones y herencias: En casos de venta, el usufructuario debe dar su consentimiento, y generalmente se monetiza su derecho, cobrando una parte del valor superior al resto de herederos.

- Planificación fiscal: La nuda propiedad es una herramienta útil para transmitir bienes sin que el usufructuario pierda el derecho de uso durante su vida.

- Valoración del inmueble: Al vender una propiedad con usufructo, su valor se reduce porque el comprador debe esperar a que el usufructo finalice.

¿Qué son estos conceptos?

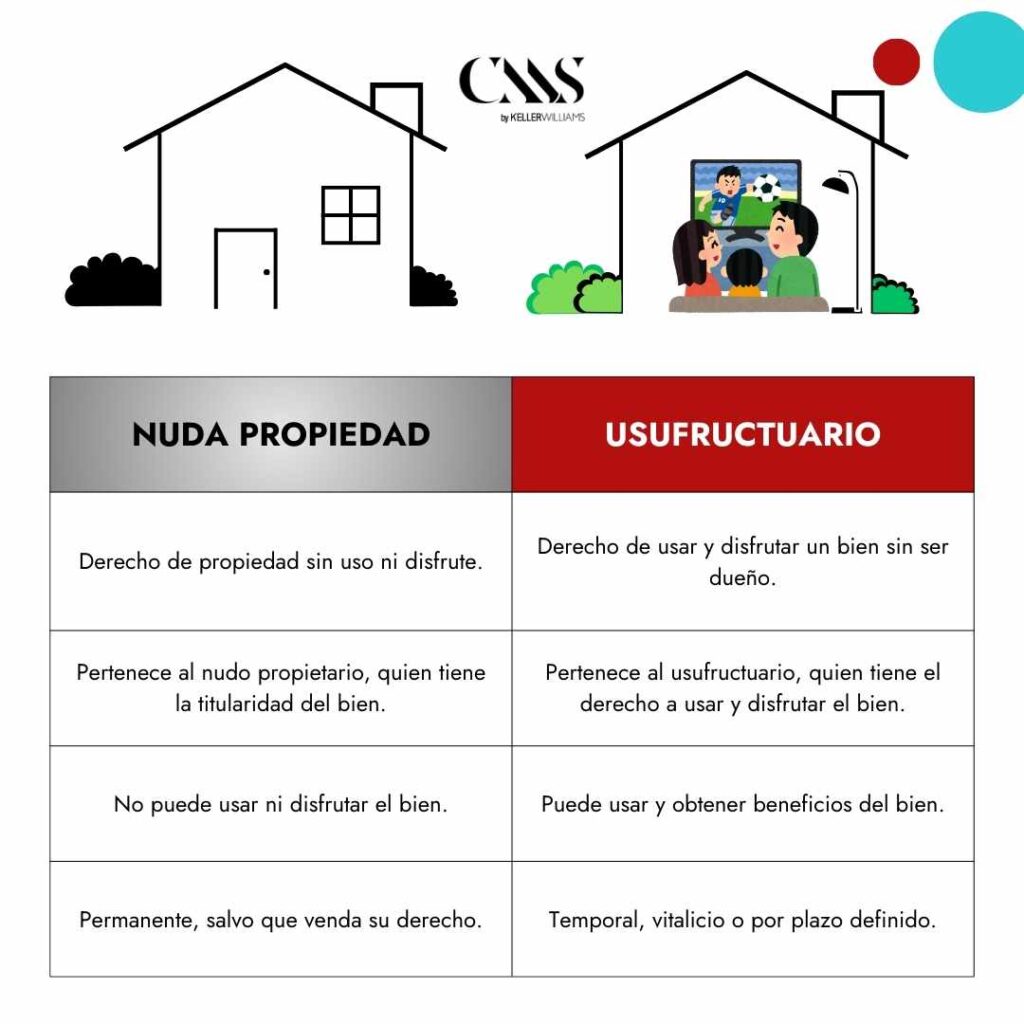

La nuda propiedad es el derecho de ser propietario de un inmueble sin poder usarlo o disfrutarlo, ya que ese uso corresponde al usufructuario. En este caso, el comprador se convierte en el propietario del inmueble, mientras que el vendedor recibe el pago, pero conserva el derecho a seguir viviendo en la vivienda. Mientras que, el usufructo es el derecho de una persona a usar y disfrutar de un bien ajeno sin modificarlo, según el artículo 467 del Código Civil. Aunque la titularidad sigue siendo del propietario, el usufructuario puede habitar la propiedad o recibir rentas.

Esta fórmula es común entre personas mayores sin herederos o con dificultades económicas, ya que les permite obtener ingresos y, al mismo tiempo, conservar su hogar.

Estas figuras legales son especialmente relevantes en el Sur de Madrid y la Sagra de Toledo

Diferencias entre el usufructo y la nuda propiedad

Estos dos conceptos representan derechos diferentes sobre un mismo bien:

- Nuda propiedad: Representa la titularidad del bien, pero sin los derechos de uso y disfrute mientras exista el usufructo. El nudo propietario recuperará el pleno dominio una vez extinguido el usufructo.

- Usufructo: Otorga al usufructuario el derecho de uso y disfrute del bien. Puede vivir en él, percibir rentas o utilizar los frutos que genere, siempre sin deteriorarlo. Este derecho puede ser temporal o vitalicio.

Cuando un bien es dividido, se genera un sistema de derechos compartidos que influye en la tributación dependiendo del origen de esta división (herencia, donación, compraventa, etc.).

Diferentes Tipos

Existen diversas formas y tipos, adaptadas a diferentes necesidades legales y familiares:

Nuda propiedad

- Con Usufructo Vitalicio: Este se mantiene hasta el fallecimiento del usufructuario.

- Con Usufructo Temporal: Este se otorga por un periodo de tiempo determinado, pasado el cual la plena propiedad regresa al nudo propietario.

Usufructos

- Vitalicio: Derecho de uso y disfrute durante toda la vida del usufructuario. Común en herencias. Utiliza la fórmula “89 – edad del usufructuario”, aplicándose al valor del bien. El porcentaje resultante oscila entre el 10% y el 70%.

- Temporal: Derecho limitado a un periodo específico. Finaliza al concluir el plazo pactado. Se calcula sobre el valor del bien, aplicando el 2% por cada año de duración, con un límite del 70%.

- Legal: Surge por disposición de la ley, por ejemplo, para proteger a menores o personas con discapacidad.

- Voluntario: Establecido por acuerdo entre las partes, sin intervención de la ley.

- Universal: Aplica sobre todos los bienes de una persona y puede ser temporal o vitalicio.

La nuda propiedad se valora como la diferencia entre el valor total del bien y el valor del usufructo. Estas prácticas son comunes en la zona Sur de Madrid y Sagra de Toledo.

Ventajas y Desventajas

Para elegir esta opción hay que conocer tanto las ventajas como las desventajas que nos ofrecen.

Ventajas

Para el Nudo Propietario:

- El propietario obtiene la vivienda por un precio significativamente inferior al valor de mercado, ya que no adquiere el usufructo vitalicio.

- Durante el periodo de usufructo, los gastos asociados a la vivienda corren generalmente a cargo del usufructuario.

Para el Usufructuario:

- Al vender la propiedad, obtiene una cantidad significativa de dinero sin renunciar a su hogar o al usufructo de la vivienda.

- Al desprenderse de la propiedad, evita preocupaciones relacionadas con la transmisión de bienes en caso de herencias o problemas legales.

Desventajas

Para el Nudo Propietario:

- No puede usar ni disfrutar de la vivienda mientras el usufructuario viva o mientras dure el usufructo.

- Si el usufructo es vitalicio, el tiempo hasta recuperar la plena propiedad depende de la longevidad del usufructuario, lo que dificulta la planificación.

Para el Usufructuario:

- Al vender la nuda propiedad, ya no es dueño del inmueble, y al finalizar el usufructo, el nudo propietario obtiene la plena propiedad.

- Aunque mantiene el usufructo, no puede hipotecar o vender la vivienda, lo que limita la capacidad de generar ingresos adicionales con el inmueble.

Tributación y extinción de nuda propiedad y usufructo

Tributación

La forma de tributación varía según el origen del usufructo:

Por herencia:

- El usufructuario tributa por el Impuesto de Sucesiones y Donaciones (ISD)

- El nudo propietario tributa por la nuda propiedad, calculada como si recibiera el pleno dominio.

Por donación:

- Tanto usufructuario como nudo propietario tributan por el ISD.

- El donante puede tributar por ganancia patrimonial en el IRPF.

Por compraventa:

- Se aplica el Impuesto sobre Transmisiones Patrimoniales Onerosas (TPO).

- Cada parte tributa según el valor recibido.

Extinción

Cuando el usufructo finaliza, el dominio del bien se consolida en el nudo propietario, lo que genera nuevas obligaciones tributarias según el origen:

Por fallecimiento:

- El nudo propietario tributa por el valor asignado al usufructo en su constitución.

Por donación:

- Se liquida el porcentaje del bien que no tributó al momento de constituirse el usufructo.

Por compraventa o acto oneroso:

- El nudo propietario tributa por el valor del usufructo al momento de consolidarse.

Estos escenarios son habituales en operaciones legales de la zona Sur de Madrid y Sagra de Toledo.

Derechos

Del Nudo Propietario:

- Derecho a recuperar la propiedad de la vivienda una vez finalice el periodo de usufructo.

- Es titular de la propiedad, pero no puede disfrutar de su uso mientras dure el usufructo.

- Puede vender la propiedad a un tercero, siempre respetando el derecho de uso del usufructuario.

- Puede inspeccionar y supervisar el estado de la vivienda, siempre con respeto y previo consentimiento.

Del Usufructuario:

- Está obligado a cumplir con las obligaciones fiscales y declarar a Hacienda los rendimientos generados por el inmueble.

- Debe hacerse cargo de los gastos de comunidad y suministros.

- Puede alquilar la vivienda y disfrutar de la totalidad de las rentas generadas.

- Debe mantener la propiedad en buen estado.

Cálculo

Cálculo el Valor del Usufructo

Para calcular de manera sencilla, conforme a la Ley reguladora del Impuesto sobre Sucesiones y Donaciones, se sigue esta metodología:

- Edad: La fórmula es ’89 – edad del usufructuario’. Por ejemplo, si tiene 57 años: 89 – 50 = 32%.

- Valor del bien: Aplica el porcentaje resultante al valor original del bien. Por ejemplo, si el bien vale 100.000 euros:

- Usufructo: 100.000 x 32% = 32.000 euros.

Cálculo de la Nuda Propiedad

Se calcula como la diferencia entre el valor total del bien y el valor del usufructo. Por ejemplo:

- Valor del bien: 100.000 euros.

- Valor del usufructo: 32.000 euros.

- Nuda propiedad: 100.000 – 32.000 = 68.000 euros.

Conclusión

El usufructo y la nuda propiedad son herramientas legales y fiscales fundamentales en la gestión patrimonial, especialmente útiles en herencias, planificación fiscal y transacciones inmobiliarias. Cada figura tiene ventajas y desventajas, y su correcta gestión depende del conocimiento de sus implicaciones fiscales y legales.

La tributación varía en función del origen (herencia, donación o compraventa) y debe tenerse en cuenta al calcular los valores.

Estas prácticas son comunes en regiones como el Sur de Madrid y la Sagra de Toledo, donde facilitan operaciones estratégicas en el mercado inmobiliario.